银行卡频被盗刷,防范不能一直让我们小心再小心(4图)

发布时间:2016-04-15 10:22 | 来源:腾讯网 2016-04-14 第3495期 | 查看:682次

导语:这段时间,全国各地发生多起银行卡盗刷事件,昨日北京又爆出一名市民卡未离身、却被一夜盗刷143万。像过往一样,这些银行卡盗刷事件的当事人皆已报警,银行亦冻结了相关账户并配合警方调查,更反复提醒用户要小心再小心保管好自己的银行卡和密码。但应对银行卡被盗刷,靠用户小心就可以了吗?

持卡人小心没有问题,毕竟一旦银行卡盗刷,往往损失惨重

有人曾这样形容,人世间最荒谬的事莫过于,自己银行卡里的钱被莫名其妙地划走了,但还不知道是谁干的。这无奈又看似不可能发生的一幕在现实生活中屡屡上演。

中国人民银行发布的数据显示,截至2014年末,全国人均持有银行卡3.64张。而与庞大的银行卡数量相对应的,是已经覆盖了全国各地的银行卡被盗刷事件,其中很多还是在卡未离身(持卡人)的状况下发生。央行此前透露估算数据称,我国目前每年银行卡盗刷案件都数以百计,涉及金额在数亿元以上。而北京、上海、广州等银行卡发卡大城市尤为突出。

银行卡被盗刷,绝不是小概率事件

并且,盗刷案件还呈逐年上升趋势。北京市第二中级人民法院曾对近年来审理的银行卡盗刷案件进行梳理。结果显示,2012年至2014年间,该院受理的银行卡盗刷案件仅为8件,到2015年则骤升到29件。受害者损失少则几万、多则上百万元。

而一旦抓不到盗刷贼,从过往披露的案例来看,持卡人想要从银行获得全额赔付的难度相当大。首先,涉事银行一般态度倨傲,扯皮数年的情况司空见惯。即使持卡人愿意承担维权成本走司法途径,从判罚实践看,一般也是判令储户与银行共同承担责任,有三七开、四六开,也有五五开。考虑到盗刷的原始基数,持卡人往往损失惨重。2015《中国居民金融能力报告》更显示,超七成的人在信用卡被盗刷后没有获得任何赔付,需由自己承担损失。

但问题是,即使持卡人小心谨慎不犯错,银行卡也容易被盗刷

银行卡被盗刷,从某种意义来说,储户与银行都是受害者。之前即有有业内人士称:银行卡风险完全由银行赔付不适合国情。但在银行卡盗刷事件中,储户显然是更无辜的群体。

在国内,要盗用银行卡消费和取现,一般要同时满足两个条件:一是卡是有效的,二是密码是正确的。而这两个条件,即使储户小心谨慎不犯错,盗刷贼也能在卡未离身(持卡人)的状况下较轻易达到。

首先看卡片本身的安全性。目前国内银行卡绝大部分使用的是磁条卡,其读、写没有任何限制,技术门槛较低,只要有能够读、写磁条信息的设备,很容易就被复制。而读写卡器又是一种简单的电子设备,众多电子厂家都可以生产,且价格便宜,几百元即可买到。

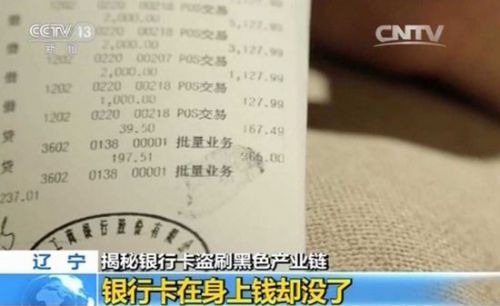

再看密码的安全性。虽然不排除有些持卡人安全意识不强,无意中主动告知了他人银行卡密码。但更多密码被泄露,是因为在这个个人信息安全难获保障的时代,持卡人根本防不胜防。央视不久前播出的“揭秘银行卡盗刷黑色产业链”调查报道就曾披露,在网上可以轻易买到银行卡信息,包括卡主的姓名、银行卡号、身份证号、银行预留手机号码以及银行密码等,几乎全部正确。而在警方查获的个人信息泄露源头中,有电信公司人员,也有快递公司、银行、医院、学校、工商局等部门工作人员,都是方便获得个人信息的部门。

普通储户怎么可能和一个庞大的银行卡盗刷黑色产业链作斗争

事实上,银行卡频遭盗刷的根本原因,正是银行和相关部门不作为

很多人感到费解,既然使用易复制的磁条卡,是银行卡频遭盗刷的原因之一,为何银行不将其换成安全性更高的IC银行卡,即芯片卡呢?事实上,早在2011年,央行即发文全面启动银行卡“磁旧迎芯”工作,但一直进展缓慢。

原因即出在这成本上,芯片卡的成本每张8到10元,是磁条卡的10倍。而根据中国人民银行的数据,我国累计有近34亿张磁条卡要换成芯片卡,成本将数以百亿元计。鉴于保障银行卡客户的资金安全是银行应尽的法定义务,外界普遍认为成本应由银行来承担。但银行显然不想买单,根据新华视点等媒体的报道,近八成上市银行“换芯”均收工本费,且最高可达50元/张(此前磁条卡普遍不收工本费,即使收费最高为5元/张)。同时,以“换芯”为名,已被叫停的多种违规收费“改头换面”,对此,储户自然不甘心,不愿意换卡了。

而银行卡被盗刷能够发生,也说明银行交易系统存在无法识别伪卡的技术缺陷。

密码安全性方面,如前文所述,银行本身也会成为储户银行卡密码泄露的源头。这并不奇怪,密码虽然是私密,但总有储户设置过于简单的银行卡密码或者以生日信息设置银行卡密码,而银行内部员工可利用职务之便筛选出这些账户。据北京市西城区人民法院通报,一位被判刑的某银行信用卡中心原职员余某,就曾将掌握的600余份客户信息出售,其中包括客户办卡时留存的工资证明、身份证明、银行卡密码等。更有银行员工,直接成了盗刷贼。类似案例在媒体上并非孤例。

当然,大多数银行并不是储户个人信息的出售源头,也不会盗刷储户的银行卡。但作为银行卡风险的核心控制者,银行的义务不仅止于核对密码,还应重视对用卡人签字样本的核对,对大额消费者、重复多笔消费者增加身份证查验,设定单次及累计消费金额限制等措施增加“伪卡”使用的难度,降低盗刷危害。

POS机存在严重设计漏洞,加大银行卡盗刷风险

监管部门同样责无旁贷。“换芯”成本之所以能向储户转嫁,正是因为工本费未被纳入政府指导价,没有统一标准。还有广为泛滥的POS机,存在严重设计漏洞,如一张信用卡多次输入密码失败后,不会锁卡。盗刷者甚至可以用数字进行倒推,从而知道使用这个密码的信用卡卡号。

根本上解决银行卡安全问题,还储户一个安全健康的用卡环境

前文已述,一旦银行卡盗刷,持卡人往往损失惨重。因为目前我国法律还没有专门针对银行卡持卡人,发卡银行和刷卡商家的责任分配给出明确的规定。由于责任界定的不明确,各方都只会推卸过失责任。而法院对银行卡被盗刷案件的判决,又多采用“谁主张、谁举证”的举证责任一般原则。这样一来,缺乏相应专业知识、又与银行信息不对称的持卡人,在银行面前处于弱势地位,往往很难收集到所有的证据。如果责任很难认定,就容易造成大量的银行卡被盗刷案件由用户自己承担后果。

要想从根本上解决信用卡安全问题,还持卡人一个安全健康的用卡环境,除了改良银行卡自身技术缺陷,更要健全维权机制,简单来说,就是要对刷卡行为所涉各方的责任予以明确确定,同时坚持举证责任倒置原则,对处于弱势地位的持卡人利益进行倾斜保护,善意用户的银行卡被盗刷能够得到安心的保障。

在这方面,英美等国家所坚持的“持卡人权益保护”值得借鉴,更多的责任向银行倾斜。以美国为例,早在 1969 年生效的《诚实借贷法》的理论基础就是认为持卡人中绝大多数都是诚实可靠的,出现恶意欺诈的只是极少数。因此,境外信用卡往往支付不需密码,只需要认签名就行。虽然加大了信用卡被盗刷的风险,也意味着,一旦信用卡遭到盗刷,信用卡卡主不需要承担责任,其损失由发卡银行承担,银行人员必须更仔细鉴别信用卡的真伪。

发表评论

网友评论

查看所有评论>>